Los errores más comunes al empezar a invertir (y cómo evitarlos)

Invertir es una de las mejores decisiones que puedes tomar para construir tu futuro financiero. Sin embargo, cuando comienzas, es normal cometer errores que pueden frenarte, desmotivarte o incluso hacerte perder dinero.

La buena noticia es que la mayoría de esos fallos son fáciles de evitar si sabes qué buscar.

En esta guía aprenderás los errores más comunes que cometen los principiantes al invertir y cómo evitarlos desde el primer día.

1. Empezar a invertir sin objetivos claros

Uno de los errores más frecuentes es invertir porque “hay que invertir” o porque alguien te lo recomienda, pero sin saber para qué.

Cuando no tienes un objetivo:

- eliges productos al azar

- no sabes cuánto arriesgar

- no sabes cuándo retirar dinero

- te frustras cuando el mercado cae

Cómo evitarlo

Define desde el inicio si inviertes para:

- tu jubilación

- comprar una casa

- generar ingresos extra

- proteger tus ahorros de la inflación

Un objetivo claro te da una estrategia clara.

2. Invertir todo de golpe en lugar de poco a poco

Muchos principiantes depositan una gran cantidad de dinero de una sola vez porque quieren resultados rápidos.

Pero si el mercado cae justo después, la experiencia puede ser muy negativa y te puede hacer abandonar.

Cómo evitarlo

Usa una estrategia simple:

Aportaciones periódicas automáticas (DCA)

Invertir una pequeña cantidad cada mes reduce el riesgo y suaviza los altibajos del mercado.

Es mejor invertir 100 € cada mes durante años que 1.000 € de golpe un día cualquiera.

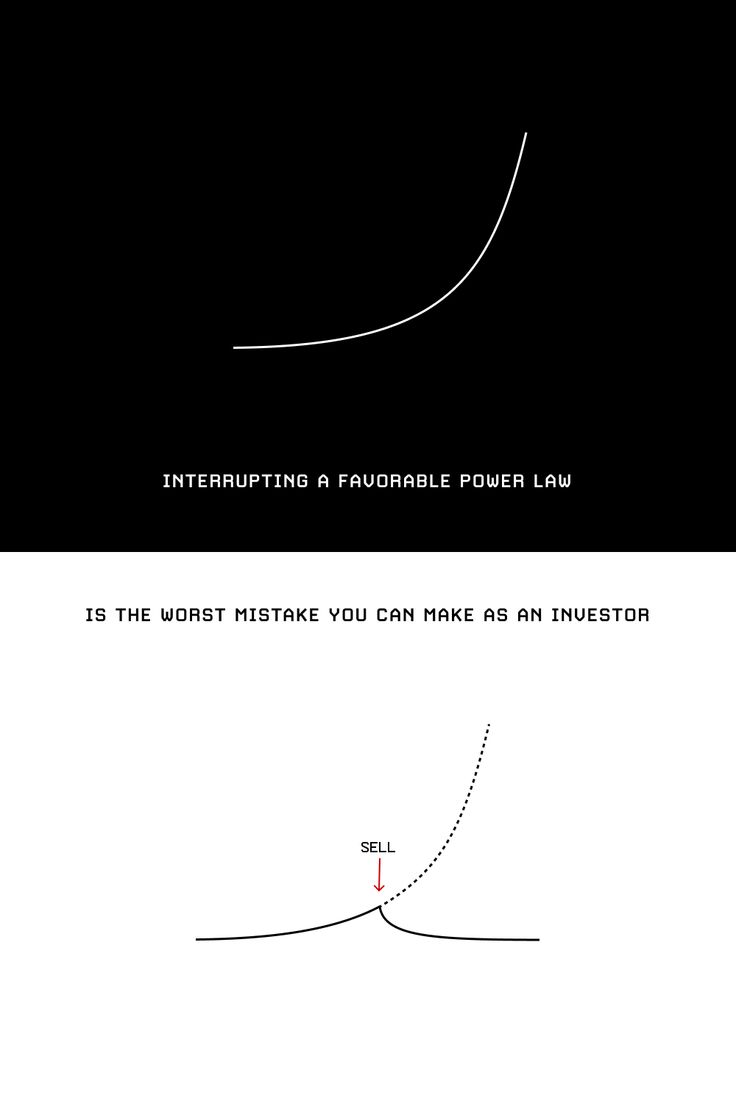

3. Intentar adivinar el mercado

Otro error típico es querer comprar en el “mejor momento” y vender en el “mejor momento”.

Esto se llama market timing, y ni siquiera los expertos lo hacen bien de forma constante.

Problemas del market timing:

- genera ansiedad

- te hace perder grandes subidas

- te distrae de tu estrategia

- te engancha a mirar gráficos todos los días

Cómo evitarlo

Sigue esta regla de oro:

No intentes adivinar el mercado. Participa del mercado.

Las aportaciones periódicas + largo plazo ganan a cualquier intento de adivinación.

4. Pensar a corto plazo en lugar de largo plazo

Muchos principiantes se desesperan cuando ven una caída del 3%, 5% o 10%.

Pero en los mercados financieros, estas caídas son naturales.

Cómo evitarlo

Ten siempre presente:

- La bolsa sube y baja constantemente.

- En un día puede caer.

- En un mes también.

- Pero en 20 años, históricamente siempre ha subido (en mercados desarrollados).

Si inviertes para 10–20 años, las fluctuaciones de hoy no importan.

5. Elegir acciones individuales sin conocimientos

Es muy tentador invertir en:

- Tesla

- Amazon

- Nvidia

- empresas de moda

Pero elegir acciones sueltas requiere experiencia, análisis y tiempo.

Y el riesgo es mucho mayor.

Cómo evitarlo

Si estás empezando, escoge:

- fondos indexados globales (MSCI World, S&P 500)

- ETFs diversificados

- carteras automatizadas

Menos riesgo, más estabilidad, más resultados.

6. Invertir el dinero que necesitas a corto plazo

Un error peligroso es invertir dinero que necesitas en pocos meses:

- alquiler

- coche

- estudios

- emergencias

Si el mercado cae justo cuando necesitas el dinero, puedes tener pérdidas importantes.

Cómo evitarlo

Solo invierte dinero que puedas mantener al menos 3–5 años.

Para el corto plazo:

-cuenta de ahorro

-fondo de emergencia

7. No diversificar la cartera

Algunos invierten todo en:

- una empresa

- un sector

- un país

- una sola criptomoneda

Ese es un riesgo innecesario.

Cómo evitarlo

Diversifica siempre:

- sectores

- países

- tipos de activos

- empresas

Los fondos indexados y ETFs ya te dan esa diversificación de forma automática.

8. No entender los costes y comisiones

Las comisiones pequeñas parecen insignificantes, pero a largo plazo pueden comerse miles de euros de tus beneficios.

Tipos de comisiones que debes vigilar:

- comisión de gestión del fondo

- comisión del bróker

- comisión por compraventa

- comisión de custodia

Cómo evitarlo

Elige productos:

- de bajo coste

- sin letra pequeña

- con comisiones claras

Los fondos indexados suelen ser los más baratos del mercado.

Conclusión

Invertir no es complicado.

Lo difícil es evitar errores que te pueden costar dinero y motivación.

Si entiendes:

- por qué no debes invertir sin objetivo,

- por qué no debes invertir todo de golpe,

- por qué no debes intentar adivinar el mercado,

- por qué la diversificación es clave,

- y por qué la constancia es más importante que la perfección…

… entonces estás mucho más preparado que la mayoría de principiantes.

Invertir es un camino de largo plazo.

Evita estos errores y estarás construyendo una base sólida para tu futuro financiero.

Publicar comentario